平成30年度より給与所得者の配偶者控除等申告書の書類が今までと変更がありました。

昨年までは保険料控除と一体化されていたのですが、平成30年度からの改正の影響で2枚に分かれました。

ここでは新しい給与所得者の配偶者控除等申告書について書き方を説明していこうと思います。

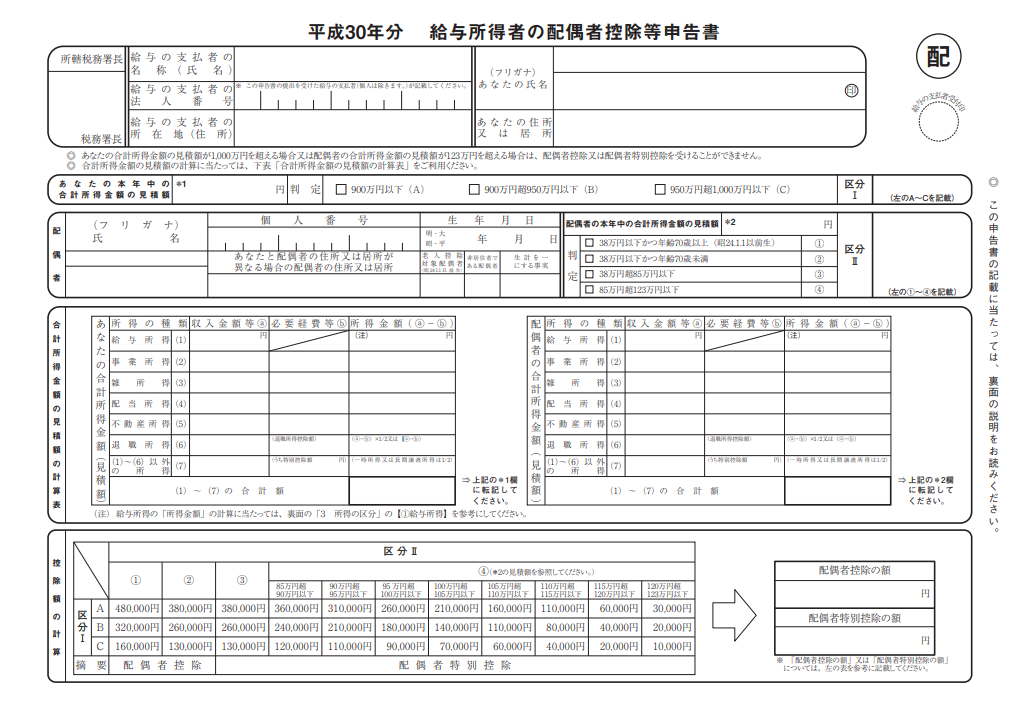

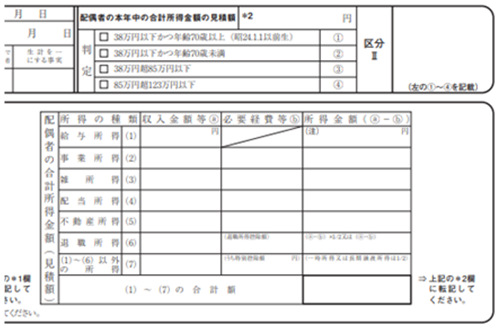

配偶者控除等申告書の用紙について

平成30年度よりこのような形の用紙に変更になりました。

配偶者控除等申告書は納税者と配偶者の給与要件が細分化された為、今までより内容が細かくなりました。

細かく説明していくために3つのグループ分けをして説明していきます。

配偶者控除等申告書の『勤め先・氏名』の記入について

勤め先と自分の氏名・所在地を記入するところになります。

こちらは会社で書いてくれるところや、白紙のまま提出をするように指示されている事も多いと思いますので、勤め先の指示に従ってください。

自分で必ず記入しないといけないのは、右側の部分になります。

ここでは自分の名前と住所を記入してください。

ここでは氏名のフリガナを書くように指示されています。

他の書類でもそうですが、

『フリガナ』の場合はカタカナで

『ふりがな』の場合はひらがなで書くようにしてください。

印鑑は認めでいいので、シャチハタでない印鑑を押すようにしてください。

配偶者控除等申告書の自分と配偶者の合計所得金額の書き方

1、自分の所得金額の算出について

配偶者控除等申告書の中段部分について説明いたします。

ここは平成30年度より細かくなった内容です。

・給与所得者の年収及び所得の確認

(金額により控除内容・金額が変わるようになった為)

・配偶者の所得の確認

(配偶者控除、配偶者特別控除、老人控除を確認する為)

この内容を調べることによって、配偶者控除・配偶者特別控除の金額を割り出せるようになります。

順を追って説明していきます。

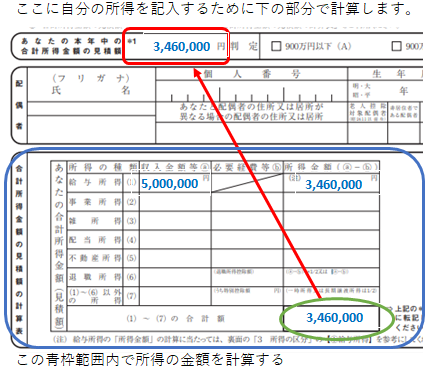

まず、給与所得者であるあなた自身の年間所得を求めます。

その為にまずは年間給与額を記入しないといけませんが、正確な数字でなくてもかまいません。

前月までの給与総額と前年の給与総額を参考に年間給与額を記入してください。

調べた年間給与額(ここでは参考に500万円にしています。)

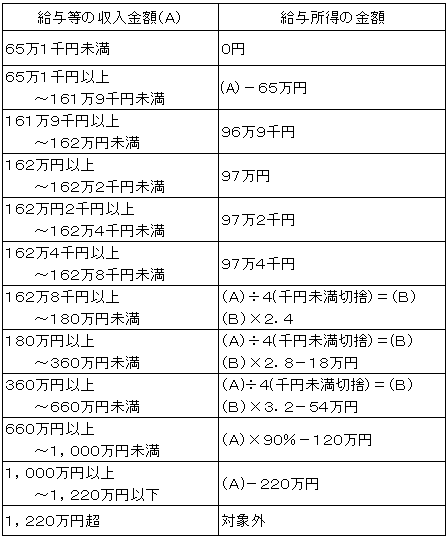

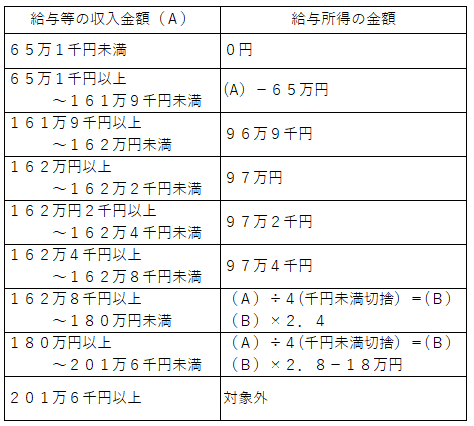

年間給与額から、下の表を確認して所得金額を記入します。

この表は今記入している『給与所得者の配偶者控除等申告書』の裏面に記載されていますのでそちらで確認してください。

給与収入だけで年間給与額が『5,000,000円』の人の年間所得額が『3,460,000円』であることがわかりました。

ここでは、給与収入しかないものとして計算しています。

もしそれ以外の所得がある場合は、それぞれの場所に記入して総額の所得を求めてください。

ただし、ここに書くということは勤め先に対しても、他の所得を見せることになりますので、見られるのが嫌な場合は他の所得を記入しないで、他の所得の分だけ自分で確定申告をすることもできます。

どちらがいいかについては、ご自身でご判断ください。

所得の内容についても『給与所得者の配偶者控除等申告書』の裏面に記載がありますので、そちらをご参照してください。

このようにして年間の所得を求めたら、所定の場所にチェックを入れます。

先程の例の場合、所得が346万円で年間所得が900万以下になりますので、『900万円以下』にチェックを入れ右側の【区分Ⅰ】に『A』を記入します。

【区分Ⅰ】の欄ですが、所得に応じて

900万円以下・・・『A』

900万円超950万円以下・・・『B』

950万円超1,000万円以下・・・『C』

になりますので、あてはまるアルファベットを記入します。

合計所得額が1,000万円を超える場合は、配偶者控除・配偶者特別控除両方とも受けることができませんので、この書類の提出は必要ありません。

ここまでで給与所得者の計算は終わりになります。

2、配偶者の所得金額の算出について

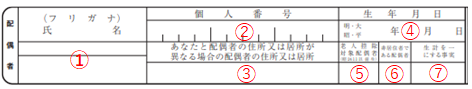

次に配偶者の内容の記入について説明いたします。

①配偶者の氏名:ここには配偶者の氏名を書いてください。フリガナはカタカナで記入してください。

②配偶者の個人番号:個人番号は大切なものになりますので、記入・未記入については会社の指示に従ってください。

(個人番号を記入する場合は、特に取扱いに注意し、他の人の目に留まらないように注意してください)

③配偶者の住所:自分と配偶者の住所が違う場合に記入してください。同じ場合は未記入でもかまいません。

④生年月日:配偶者の生年月日を記入してください。

⑤老人控除対象配偶者:昭和24年1月1日以前生まれの場合は、『〇』印を入れてください。

⑥非居住者である配偶者:配偶者が海外に居住してる場合は、『〇』印を入れてください。

⑦生計を一にする事実:配偶者が海外にいる場合、その配偶者への送金額を記入します。

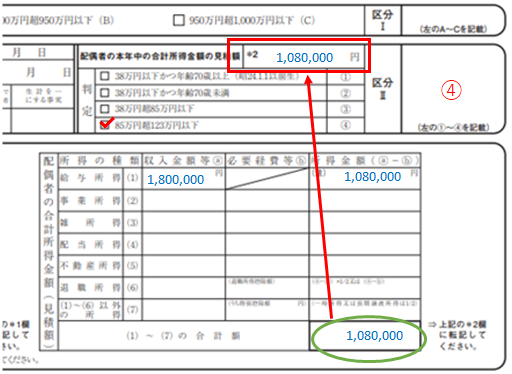

次に配偶者の年間所得額を求めます。

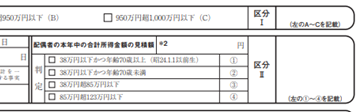

配偶者の年間所得額を計算し、①~④の4種類からどれにあてはまるかを選択します。

給与収入だけの場合、給与収入額から所得金額を求めます。

配偶者の給与見込額を記入し、下の表から所得を記入します。

実際のパターンについて説明します。

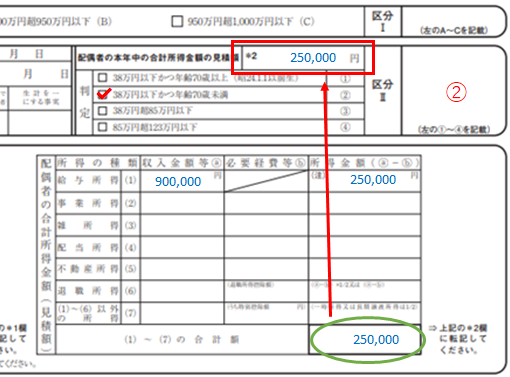

【給与収入のみで給与が90万円の場合】

給与のみで年収が103万円以下の場合は、所得金額は38万円以下になります。

その為、『配偶者控除』の対象となります。

こちらの例では、②になっていますが、①と②の違いは配偶者が老人控除対象配偶者かどうかになります。

配偶者自身が昭和24年1月1日以前生まれの場合は区分Ⅱの内容は『①』になります。

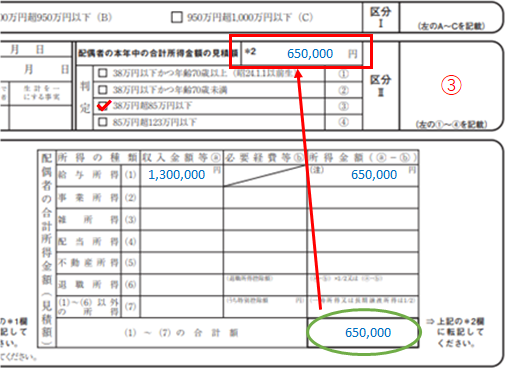

【給与収入のみで給料が130万円の場合】

給与のみで年収が103万円超150万円以下の場合は、所得金額が38万円超85万円以下になります。

この範囲にあたる配偶者は『配偶者特別控除』の対象になり、区分Ⅱは『③』になります。

ここの範囲が平成30年度よりの改正で変更があったところになり、『配偶者控除』対象者と同額の控除を受けることができるようになりました。

【給与収入のみで年収が180万円の場合】

給与のみで年収150万円超201万6000円未満の場合、所得金額は85万円超123万円以下になります。

この範囲にあたる配偶者は『配偶者特別控除』の対象になり、区分Ⅱは『④』になります。

この範囲は以前の配偶者特別控除と同様、金額に応じて控除額が減少していきます。

配偶者が給与以外の収入を得ている場合、その収入額とその収入を得るためにかかった経費を記入し、所得を求めます。

最終的な計算や①~④の金額の範囲や条件は同様となります。

3、配偶者控除・配偶者特別控除の金額について

ここが最後になります。

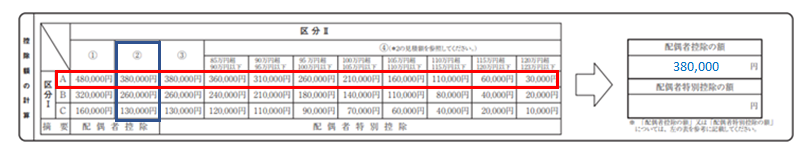

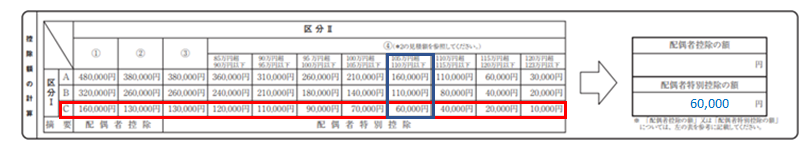

自分と配偶者の所得金額から『区分Ⅰ』と『区分Ⅱ』が埋まっていると思います。

自分の所得による区分Ⅰ:A~C

配偶者の所得・年齢による区分:①~④

こちら縦軸、横軸に合わせて確認し、交差しているところがあなたの控除額になります。

例を挙げて考えると次のようになります。

【区分ⅠがAで、区分Ⅱが②の場合】

この場合、赤枠と青枠が交差している所の38万円が控除額になります。

また、摘要欄を確認すると『配偶者控除』になっていますので、右の枠の配偶者控除の額に38万と記入します。

ここで区分Ⅱが①の場合(配偶者が老人控除対象配偶者)でしたら、配偶者控除で控除額は48万円となります。

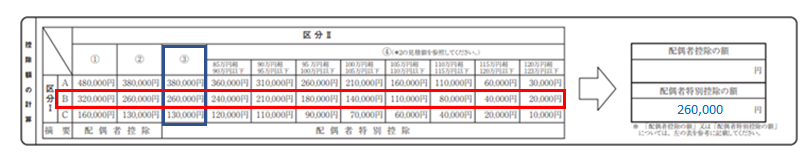

【区分ⅠがBで区分Ⅱが③の場合】

この場合、赤枠と青枠が交差している所の26万円が控除額になります。

ただし、摘要欄を確認すると『配偶者特別控除』になりますので、右枠の配偶者特別控除の額に26万と記入します。

【区分ⅠがCで区分Ⅱが④の場合(所得額が110万円)】

この場合、赤枠と青枠が交差している所の6万円が控除額になります。

摘要欄を確認すると『配偶者特別控除』になりますので、右枠の配偶者特別控除の額に6万と記入します。

まとめ

長くなりましたが、平成30年度からの配偶者控除等申告書の書き方はわかりましたでしょうか?

・自分の所得によって、3段階に控除額が変わったこと

・配偶者特別控除の範囲が変わったこと

この2点が変わったことでこのように書類が変わりました。

ですが、金額さえわかればそれほど難しいことはないことがわかっていただけたでしょうか?

もうすぐ年末調整のためにこの用紙が配布されますが、あわてずゆっくりと記入してください。

最後までお読みいただきありがとうございました。